La pandemia ci ha cambiato, non travolto

Il workshop organizzato da GS1 Italy in collaborazione con IRI ha analizzato i comportamenti dei consumatori e dei canali di vendita, condizionati dalle limitazioni del Covid-19. Decisivi lo smart working e la resilienza della filiera. E ora dovremo fare i conti con la guerra e un’inflazione galoppante

Due anni di pandemia ed ora una guerra hanno portato cambiamenti nel profilo delle vendite e negli equilibri della filiera. Un tema che GS1 Italy ha affrontato con IRI in un workshop dal titolo stimolante: “Due anni di discontinuità: gli effetti nelle dinamiche di sell-out e out-of-stock”.

«Due anni – ha introdotto i lavori Ilaria Archientini, ECR project manager GS1 Italy – caratterizzati da cambi repentini di equilibri. La filiera, i produttori, i distributori, gli operatori logistici si sono dovuti attrezzare per risultare il più possibile resilienti, individuando soluzioni per superare le grandi difficoltà portate dalla pandemia». Marco Colombo, operation and product management director di IRI, ha subito sottolineato come dal 20 febbraio 2020 le curve delle vendite sono state condizionate dalle «quattro ondate pandemiche (lockdown rigido nella prima, restrizioni di massa al movimento tra zone nella seconda e terza, limitazioni individuali in funzione del grado di vaccinazione nella quarta, ndr) e non più, come di consueto, da stagionalità, festività o calendari di altra natura. Finita la morsa dell’emergenza Covid-19, il 24 febbraio 2022 si è aggiunto un altro indicatore negativo: l'invasione russa in Ucraina che ha accelerato una serie di pressioni sulla filiera, portando all'incremento dei prezzi di materie prime e dei prodotti energetici».

Le “scosse” della pandemia che nel 2020 hanno cambiato le nostre abitudini e, di conseguenza, condizionato gli andamenti di vendite e trend del largo consumo sono state:

- Il lockdown.

- Le limitazioni alla mobilità.

- Gli accessi contingentati ai punti vendita.

- Il lavoro in smart working che ha, a sua volta, ridotto tutti i consumi fuori casa (in particolare quelli legati a bar e ristoranti).

- La crescita dell'e-commerce.

- L’introduzione della didattica a distanza.

Nel corso del 2021 un graduale allentamento delle misure di restrizione, restituisce ossigeno alla mobilità e alla socialità ma non toglie “potere” allo smart working che, da misura eccezionale, sta ormai consolidandosi come abitudine.

LA RIVOLUZIONE DELLO SMART WORKING

Lavorare da casa, e non più in ufficio, ha ampliato l'opportunità di gestire il tempo durante la settimana e modificato abitudini consolidate negli acquisti sia per la scelta dei canali di approvvigionamento sia nel profilo delle vendite per giorno della settimana.

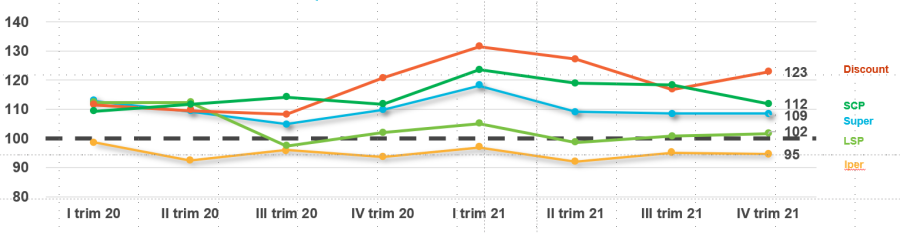

Nel corso di questi due anni ci sono state dinamiche specifiche di canale che si sono consolidate o sono in parte rientrate in base all'evolversi delle limitazioni nelle varie fasi pandemiche. Così gli ultimi quattro trimestri hanno registrato la crescita del discount (oltre il 20% di ricavi rispetto al 2019); un arretramento, nella seconda parte del 2021, degli specialisti di casa e persona dopo lo spiccato balzo in avanti nella prima parte dell'anno; la progressiva stabilizzazione (ma sempre a -5% rispetto al pre Covid-19) degli ipermercati, i più penalizzati da mobilità e chiusure; la riconquista dei propri spazi (+10%) dei supermercati mentre rientra sui valori del 2019 la categoria che più aveva beneficiato delle limitazioni, ovvero la prossimità classica intesa come negozi a libero servizio.

Questi dati evidenziano come il graduale ritorno alla “normalità” riporta il consumatore a scegliere il “suo” canale di acquisto, non più secondo “l'obbligo” della prossimità, ma soprattutto in base al risparmio sulla spesa complessiva.

Figura 1 - Dinamiche specifiche di canaleFonte: GS1 Italy in collaborazione con IRI “Due anni di discontinuità: gli effetti nelle dinamiche di sell-out e di out-of-stock” maggio 2022 Indici stesso trimestre 2019 = 100. Totale canali fisici della Distribuzione Moderna. Vendite a valore

Figura 1 - Dinamiche specifiche di canaleFonte: GS1 Italy in collaborazione con IRI “Due anni di discontinuità: gli effetti nelle dinamiche di sell-out e di out-of-stock” maggio 2022 Indici stesso trimestre 2019 = 100. Totale canali fisici della Distribuzione Moderna. Vendite a valore

IL PESO DELL'E-COMMERCE

Nel 2020 nel Largo Consumo Confezionato c'è stata un'esplosione dell'e-commerce (+131%) che ha tenuto bene (+22%) anche nel 2021 con una crescita trainata dalla prima parte dell'anno, ancora sottoposta a limitazioni. Ma inizia a perdere smalto nell'ultimo trimestre 2021 (confermato anche dal primo trimestre 2022) mettendo in luce le sue fragilità:

- Lentezza nella diffusione territoriale.

- Il canale rimane concentrato.

- Il consumatore ha ripreso le visite verso il punto vendita.

«Stanno inoltre nascendo alternative – ha rivelato Colombo - soprattutto nelle grandi città, come il “Quick commerce”, che assicura consegne rapide di basket relativamente contenuti in una logica di estrema attenzione al servizio».

LA SPESA INFRASETTIMANALE

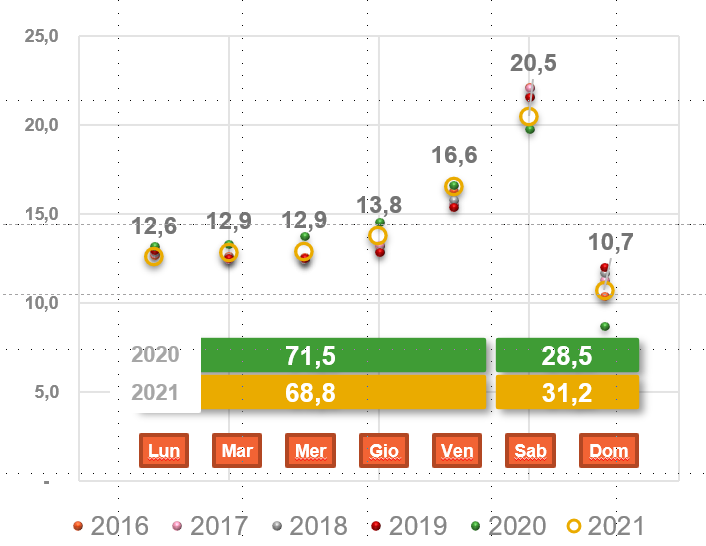

Il fatto di rimanere molto più a casa nel 2020 ha favorito uno spostamento del baricentro degli acquisti: dal weekend verso i giorni infrasettimanali (71,5%), ridimensionato di 2,7 punti nel 2021 (68,8%) «quando cadono i vincoli di movimento ma resiste il comportamento, ormai fortemente condizionato», sottolinea il relatore. Il sabato rimane sempre il giorno della spesa storica: sopra il 22% nel pre pandemia, sotto il 20% nel 2020, in leggero recupero (20,5%) nel 2021. Nel 2019 la domenica godeva di un 12%, crollato per l'effetto chiusure nel 2020 ma recupera fino al 10,7% nel 2021. Interessante notare come nel 2021 il venduto di domenica risale di 2 punti, quello del sabato di 0,7 ma restano lontani di 2,3 punti rispetto al 2019. Nel 2021 i giorni infrasettimanali tornano ad una “normalizzazione” delle vendite pur crescendo complessivamente di 1,2% sul 2019. Spostare il baricentro degli acquisti ha comportato la ridefinizione dei calendari promozionali e delle organizzazioni di attività di vendita con hostess e personale specifico ora allocate non più solo nel weekend ma anche nell'infrasettimanale. «Ma – avverte Colombo – occorrerà un altro anno per capire se si tornerà al comportamento pre Covid-19 o si consoliderà l'onda lunga degli acquisti infrasettimanali, favorita dal perdurare dello smart working. Fattore interessante è che la quarta ondata legata ad Omicron ha avuto meno polarizzazioni di consumi giornalieri, come se il consumatore avesse imparato a gestire le criticità e le difficoltà incontrate in precedenza».

Figura 2 - Ridefinizione dei calendari degli acquistiFonte: GS1 Italy in collaborazione con IRI “Due anni di discontinuità: gli effetti nelle dinamiche di sell-out e di out-of-stock” maggio 2022 % Vendite in valore – Base settimana – Totale Italia Iper+Super

Figura 2 - Ridefinizione dei calendari degli acquistiFonte: GS1 Italy in collaborazione con IRI “Due anni di discontinuità: gli effetti nelle dinamiche di sell-out e di out-of-stock” maggio 2022 % Vendite in valore – Base settimana – Totale Italia Iper+Super

ACQUISTI GIORNO PER GIORNO

A livello di reparti la riduzione della spesa infrasettimanale, comunque superiore al 2019, nel 2021 è più marcata per:

- Drogheria alimentare.

- Surgelati.

- Ortofrutta.

- ura casa che ha conosciuto il momento d'oro durante il lockdown.

Si disegnano profili di acquisti caratteristici per ogni reparto: il weekend resta il comparto di elezione per le bevande e gli acquisti emergenziali delcura casa e cura persona mentre non lo è per il pet care, i surgelati non hanno preferenza, fresco e ortofrutta tutti i giorni tranne la domenica, mentre per la drogheria alimentare gli acquisti sono pianificati e stabili ogni giorno della settimana. Queste considerazioni aiutano a pianificare eventuali attività di promozione e di supporto alle vendite nello store che, per esempio, dovranno tenere conto come i giorni infrasettimanali sono proficui per la vendita di latte e surgelati, mentre il weekend è il top per le bevande. I dati del 2021, anche per le prime 30 categorie del largo consumo, evidenziano comunque come il consumatore ha riallocato la sua spesa nell'intera settimana dopo che nel 2020 l'aveva spostata di circa un 4% dal weekend all'infrasettimanale.

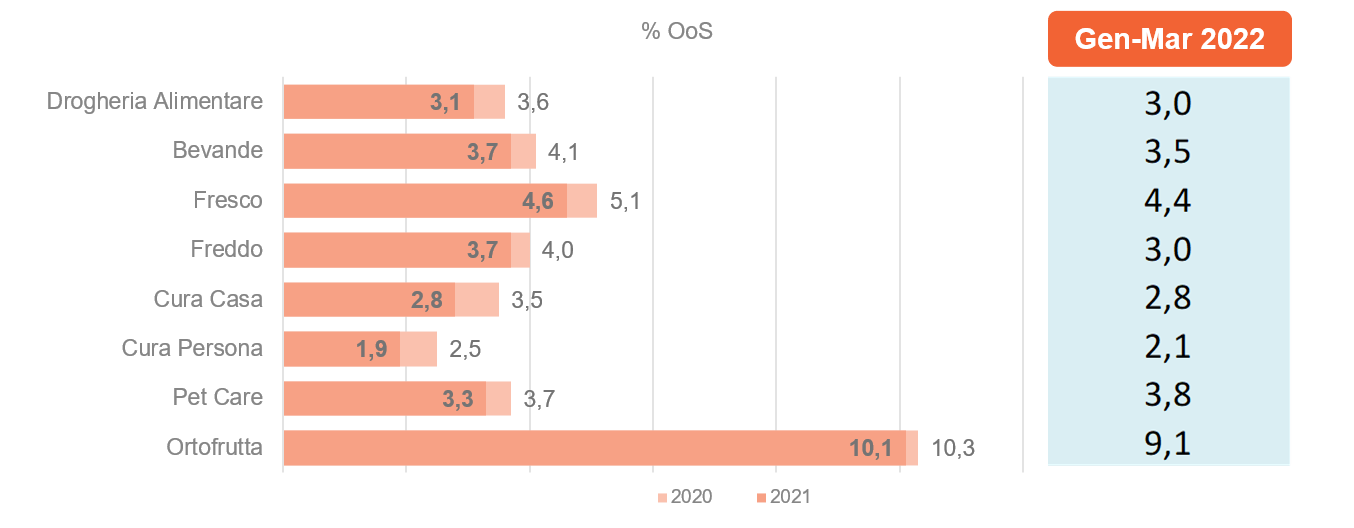

MAI PIÚ SCAFFALI VUOTI

Per capire invece cosa è successo nell'offerta distributiva occorre ricorrere al concetto di profondità assortimentale che indica il numero di prodotti disponibili e venduti all'interno dei canali moderni. La profondità assortimentale tende a stabilizzarsi nel corso del 2021 con l'eccezione del discount in crescita e gli specialisti casa e persona in riduzione, mentre nel 2022 inizia per tutti (in particolare superstore, negozi di prossimità e specialisti cura casa e persona) un lento decadimento degli assortimenti, Colombo spiega: «A fine 2020 avevamo constatato come il processo di efficientizzazione della on shelf availability ovvero la disponibilità del prodotto a scaffale, era stato molto penalizzato dalle difficoltà di approvvigionamento della filiera nella prima parte del lockdown e dai fenomeni di accaparramento a marzo-aprile che avevano lasciato out-of-stock numerosi prodotti e categorie». E continua: «Nel 2021 la filiera ha superato positivamente quell'effetto shock e ha proseguito nel suo progressivo processo di efficientizzazione, assestando la percentuale di prodotti out-of-stock sul 3,5%. Il dato è stato migliorato ulteriormente, 3,3%, nel primo trimestre 2022, superando anche la sofferenza legata all'inasprimento del conflitto, nella terza settimana di guerra».

IMPARARE DALLE VENDITE PERSE

Gli indicatori KPI (Key Performance Indicator) di tutti i canali segnalano come la filiera ha ripreso la tendenza a prestazioni di efficienza, così come anche tutti i reparti del largo consumo hanno ottimizzato il tasso di out-of-stock rispetto all'anno precedente con, a gennaio-marzo 2022, le sole eccezioni del pet care (+0,5) e delcura persona (+0,2). Per quanto riguarda invece il tasso di vendite perse, nel 2021 si attesta al 4,7%, riprendendo il percorso iniziato nel 2016 e confermato da un 4,1% tra gennaio e marzo 2022. Allo stesso modo l'effetto vendite perse, se letto in una logica di serie storica, non ha grosse discontinuità, escluso il primo periodo Covid-19. «Se confrontiamo - evidenzia Colombo - la relazione tra le vendite perse e l'out-of-stock balza un insegnamento fondamentale per gli operatori: quando si alza il valore medio del carrello, sostanzialmente nei periodi di festività e in quelli in cui il consumatore va ad aumentare il valore unitario per prodotto acquistato, la mancanza di un prodotto a scaffale con valore mediamente più alto in termini di vendite perse incide in misura maggiore».

Figura 3 - Tasso di out-of-stockFonte: GS1 Italy in collaborazione con IRI “Due anni di discontinuità: gli effetti nelle dinamiche di sell-out e di out-of-stock” maggio 2022

Figura 3 - Tasso di out-of-stockFonte: GS1 Italy in collaborazione con IRI “Due anni di discontinuità: gli effetti nelle dinamiche di sell-out e di out-of-stock” maggio 2022

DUE FENOMENI DA OSSERVARE NEL 2022

Cosa sta accadendo nel primo trimestre 2022 rispetto all'anno precedente? Innanzitutto sono drasticamente calate, o addirittura sospese, le vendite in condizioni promozionali in tutti i canali. Il secondo effetto da tenere sotto controllo è legato alle ultime dinamiche inflattive dei prezzi che crescono progressivamente, come evidenziato dai due indicatori spiegati da Colombo: «L'indice del carrello che considera tutto ciò che un consumatore inserisce nel suo basket di spesa e l'indice di osservatorio, ovvero la stima dell'effetto inflattivo e deflattivo basato su un paniere di prodotti venduti sia nel periodo di osservazione sia nello stesso periodo dell'anno precedente». Escludendo la settimana di Pasqua, il 2022 registra un incremento totale dei prezzi sul carrello (2,8%) e sull'osservatorio (2,9%) che a fine aprile schizzano sopra il 4%, complici l'aumento dei prezzi di base, delle materie prime, dell'energia e del costo del trasporto. Un'incidenza che impatta sui prodotti di largo consumo (significativo il caso della pasta di semola con un +17-20%), penalizzati anche dalla riduzione delle promozioni. Ci sono poi gli effetti di cambio di canale che spingono il consumatore ad andare a comprare prodotti a un prezzo più basso e l'effetto trading up o down, ovvero la possibilità di spostare i propri acquisti da prodotti a prezzo più alto verso quelli a prezzo più basso.

CONCLUSIONI

Un'analisi dettagliata che porta a riflessioni importanti:

- Pur essendo tornata la mobilità della popolazione, con più possibilità di svago e visite ai negozi, restano ancora limitati gli spostamenti sui luoghi di lavoro.

- Il mondo del Largo Consumo Confezionato ha raggiunto livelli record rispetto agli anni precedenti, in particolare spingendo sul fronte della convenienza.

- Nella gestione delle emergenze del 2020 e 2021 è stato determinante l'e-commerce, ma ora il ritorno alla spesa “dal vivo” ne sta esaurendo lo slancio di crescita.

- La consolidata diffusione dello smart working si riflette sull'articolazione della spesa durante l'intera settimana.

- La filiera mantiene livelli di efficienza in progressivo, per quanto marginale, miglioramento in tutti i canali.

- Per quanto contrastata da strategie di risparmio dei consumatori, «la risalita dei prezzi – evidenzia Colombo - sta già facendo vedere i suoi effetti in termini d'inflazione che diventerà ancora più importante nei prossimi mesi».

A cura di Paola Pellai

Il 12 ottobre 2022 dalle ore 14:30 alle ore 15:30 si terrà il webinar:

“Largo consumo confezionato: evoluzione tra le rivoluzioni”

durante il quale verrà approfondito il processo di trasformazione che sta vivendo il mondo del largo consumo a causa dei due eventi epocali che hanno scosso l’ultimo biennio.