L’omnicanalità fluida del consumatore nel non food

Inflazione, e-commerce, esperienze d’acquisto ibride e omnicanale: come affrontare questo scenario? Dal convegno Retail Non Food di Retail Institute alcuni spunti per le imprese del commercio non alimentare

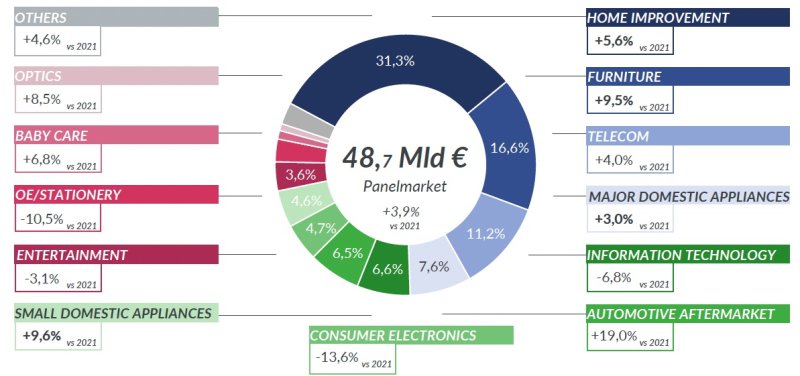

Il peggioramento della fiducia dei consumatori registrato dall’Istat a gennaio, al quale fa da contraltare quello delle imprese del commercio al dettaglio, getta alcune ombre sull’andamento del retail non food, nonostante i primi undici mesi del 2022 si siano chiusi, secondo GfK, con vendite complessive per 48,7 miliardi di euro, in crescita del +3,9% sul 2021.

Il convegno Retail Non Food di Retail Institute, realizzato in collaborazione con GS1 Italy, prende le mosse proprio da questi dati per dare un quadro del comportamento del consumatore e di come le imprese stanno rispondendo alla sfida più grande di questi tempi: come integrare fisico e digitale e quali sono gli impatti dell’omnicanalità sui punti vendita.

Chi sale e chi scende

In effetti i diversi settori del non food hanno registrato comportamenti diversificati nel corso del 2022.

Dopo l’exploit degli ultimi due anni, elettronica di consumo e information technology segnano un deciso arretramento, mentre in campo positivo sono ottica, puericoltura, telefonia, accessori per autoveicoli, e tutto il comparto casa (mobili, elettrodomestici grandi e piccoli, ristrutturazioni).

La dinamica del mercato sembra essere condizionata in particolare da fattori esogeni come lo smart working e gli incentivi di cui hanno beneficiato alcuni comparti.

«Nell’elettronica di consumo (2,3 miliardi di euro le vendite, -13,6%) – è il commento di Ivano Garavaglia, head of retail Italy & Greece GFK – con l’esaurirsi degli incentivi per lo switch-off c’è stato un forte rallentamento soprattutto degli apparecchi televisivi (-12,5%), mentre nell’information technology (3,2 miliardi, -6.8%) sono stati i laptop e i tablet ad arretrare dopo il grande boom determinato dal lockdown e dallo smart working diffuso. Viceversa nella casa sono state due le forze che hanno trainato il mercato: l’esigenza di risparmio energetico ha favorito i grani elettrodomestici più performanti e il bonus mobili che ha sostenuto il ruolo dei mobilieri e degli specializzati in cucine e, soprattutto, ha determinato per la prima volta il sorpasso degli elettrodomestici da incasso su quelli free standing. L’effetto bonus poi ha favorito il mercato delle ristrutturazioni in particolare i superstore per il fai da te».

Figura 1 - Performance dei mercati non food (gennaio-novembre 2022)Fonte: GfK

Figura 1 - Performance dei mercati non food (gennaio-novembre 2022)Fonte: GfK

Un ulteriore aspetto che sta cambiando il retail non food è il black friday che si sta espandendo a tutto il mese di novembre con iniziative promozionali estese: secondo le rilevazioni di GfK il mese di novembre vale 5,7 miliardi di euro (+3,7% sul 2021). Non tutti i comparti hanno però beneficiato di questa crescita: mobili, grandi elettrodomestici, elettronica di consumo e cancelleria in primo luogo.

«Il black november è una parte dell’anno e come tale è un fenomeno da prevedere e gestire per tempo ponendo un’attenzione settimanale alla gestione del processo sell-in e sell-out da pianificare con il retailer sulla base di un’approfondita analisi dei dati. La sfida è, come sempre, la possibilità di condividere i dati del consumatore finale per potere lavorare meglio insieme», commenta Francesco Mammana, Go To Market Leader, LG.

Il potere dell’informazione

E proprio sui comportamenti del consumatore Marco Cuppini, research and communication director di GS1 Italy, propone alcune riflessioni dell’Osservatorio Non Food 2022, giunto al ventesimo anno, che li ha indagati in chiave di:

- Canali di acquisto.

- Ricerca di informazioni.

- Prospettive future di acquisto.

«Dobbiamo considerare – commenta Cuppini – che l’omnicanalità, a differenza del retail food, non è un’aspirazione ma è vissuta quotidianamente dai consumatori italiani: i negozi specializzati rimangono i preferiti per gli acquisti di quasi tutte le categorie non food, i discount per i soli prodotti occasionali e i supermercati presidiano alcune categorie come giocattoli e profumeria. I pure player dell’e-commerce competono con gli specializzati, ma per alcune categorie come libri, grandi elettrodomestici, telefonia e informatica sono preferiti i siti dei negozi specializzati».

In molte categorie, poi, l’acquisto è diventato sempre più complesso e l’acquisizione di informazioni specialmente su prezzi e caratteristiche dei prodotti è parte importante del processo d’acquisto. Secondo la ricerca dell’Osservatorio Non Food, l’esposizione e le vetrine dei negozi fisici e i siti pure player e-commerce sono le fonti principali. Ma il personale di vendita è importante soprattutto per il comparto di ottica, telefonia, informatica e fai da te. Anche i blog, forum, social network, i consigli e i volantini delle catene di punti vendita sono utilizzati per confrontare i prezzi di telefonia, informatica e i volantini in particolare per articoli casa, elettrodomestici e fai-da-te. Il personale di vendita è importante nei casi di acquisti non ripetitivi (ottica, fai da te, telefonia, grandi elettrodomestici), ma spesso non è immediatamente disponibile.

Emerge inoltre la specificità di ogni canale nelle scelte fatte dai consumatori con la costante del prezzo e delle informazioni disponibili. «Riguardo all’omnicanalità – spiega Cuppini – siamo di fronte a una situazione non ancora definitiva. Negli ultimi due anni sono aumentate considerevolmente le quote veicolate delle vendite online e diversi comparti, come abbigliamento e tessile casa e articoli per lo sport, hanno puntato molto sulla seamless experience Il consumatore passa dal negozio fisico al digitale in un journey fluido tra ricerca di informazioni, sistemi di pagamento multipli, spedizioni a casa e resi garantendosi un livello delle vendite on-line post-pandemia che non è rientrato nei livelli pre-pandemia».

Proprio questa fluidità è al centro del Nuovo Codice Consumi di GS1 Italy, una ricerca che cambia il paradigma di come vengono raggruppati i consumatori (per comunità di sentire e non per profili socio-demografici) e i territori (non più per aree geografiche ma secondo la prevalenza di attività economica). «Questa ricerca ci indica che è finita l’era delle medie e che d’ora in poi è necessario analizzare i fenomeni in maniera fine e granulare», afferma Cuppini.

Integrazione in corso

Sull’integrazione dell’esperienza nel canale fisico e in quello digitale si concentrano le energie della gran parte dei retailer, in un processo che non ha ancora raggiunto il livello di fluidità che il comportamento di consumatori richiederebbe. Percorsi di sviluppo, quindi, come quello di Jysk (retailer danese di arredamento con 77 punti vendita in Italia, che sta sviluppando un progetto di unified commerce (negozio fisico, store online, click & collect) con il personale dotato di smartphone per sganciarsi dalle casse. E anche se il negozio è fondamentale, come il caso di Ikea, l’obiettivo è quello dell’omnichannel journey nel processo d’acquisto. «Si tratta da un lato di portare sul canale online l’esperienza d’acquisto fatta in negozio, anche per aumentare la frequenza d’acquisto e per avvicinare le giovani generazioni. Dall’altro di prendere consapevolezza che l’esperienza in negozio sta cambiando e con il digitale si può acquistare anche il prodotto che non si trova in negozio. Su questo concetto si basano per esempio i formati di prossimità come il planning order point dedicato alla cucina a Milano», spiega Stefano Mormone, country e-commerce integration manager IKEA Italia.

Personale sotto pressione

Come si è visto, però, l’esperienza in store è ancora decisiva per i consumatori. E il personale del negozio è fondamentale per trasferire l’identità dell’insegna e i suoi valori. Diventa quindi utile il Retail Workforce Barometer, uno strumento di analisi sviluppato dall’Osservatorio Retail brand communication dell’Università Iulm di Milano, con l’obiettivo di conoscere lo stato della forza lavoro a contatto con il cliente nel retail delle catene di abbigliamento, elettronica, arredamento, profumeria e farmaceutiche. Svolta tra giugno 2021 e aprile 2022 ha coinvolto 1.750 lavoratori nel retail, di cui il 78% è femminile, il 48% ha un’età inferiore ai 35 anni e il 70% ha più di cinque anni di esperienza. Il 77% è poi assunto a tempo indeterminato, il 58% ha un contratto full time e il 75% è assistente alle vendite.

«L’indicatore RWB – spiega Francesco Massara, associate professor of marketing dell’Università Iulm – si ottiene da una formula matematica che mette in rapporto fattori di sollievo dalla pressione (legati alla soddisfazione sul lavoro, alla performance lavorativa e all’identificazione con l’azienda) con fattori di pressione lavorativa (la de-motivazione del lavoratore e il rapporto con il cliente)». Ne risulta che le donne soffrono la pressione meno degli uomini, che i più giovani sono quelli più sotto pressione, che la soddisfazione è crescente con gli anni di esperienza nel settore, con una caduta tra dieci e quindici anni. Infine chi ha un contratto a tempo indeterminato e lavora a tempo pieno resiste di più allo stress degli altri.

«Sono tutti temi da approfondire con un’attenzione particolare ai lavoratori più giovani – conclude Massara – e indicano un grande cambiamento culturale che va affrontato in maniera seria perché il retail sta perdendo competitività in termini di attrattività dei talenti. La stessa tecnologia deve essere intesa come una potenza d’elevazione delle capacità di relazione dell’employee, per migliorare l’esperienza del cliente e quindi aumentare il valore».

A cura di Fabrizio Gomarasca @gomafab