All’uscita dal tunnel, quali modelli di consumo ci attendono?

l'opinione di

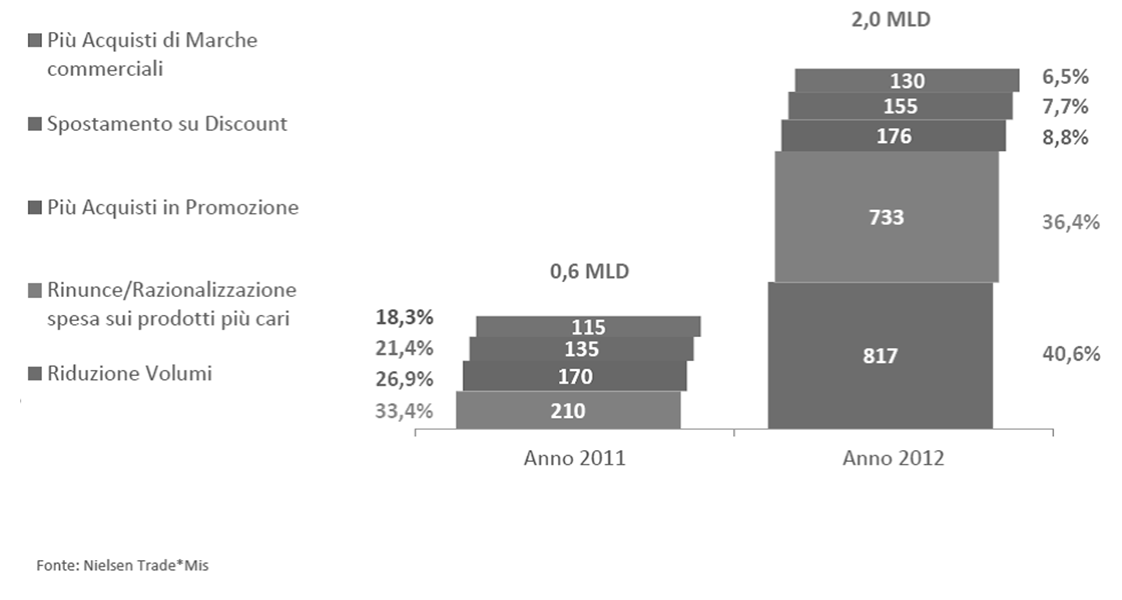

Qualche mese fa, ormai, Nielsen ha pubblicato un’analisi relativa alle differenze tra 2011 e 2012 nel comportamento di spesa da parte delle famiglie italiane, per far quadrare esigenze di consumo e vincoli di portafoglio. La tabella seguente evidenzia in modo immediato quanto già si era intuito osservando la flessione delle vendite della quarta settimana prima e, più di recente, anche della terza.

Quale il senso? Semplice. Nel 2011 le famiglie avevano risparmiato 600 milioni di euro acquistando più prodotti a marchio d’insegna, rivolgendosi di più al discount, approfittando delle promozioni e razionalizzando la spesa attraverso un ‘downgrading’ della propria scala di preferenze nei confronti delle marche leader. Nel 2012, invece, i milioni di euro risparmiati sui consumi di prodotti di largo consumo sono stati 2.000. Di questi, inoltre, meno del 37% proviene dalla razionalizzazione della spesa rispetto a prodotti e marche più costose mentre più del 40% è stato realizzato acquistando e consumando quantità inferiori. Una dieta forzata costata 1,3 punti percentuali in termini di volumi venduti in meno rispetto all’anno precedente.

Le previsioni per il 2013, fatte sempre da Nielsen nell’ambito del convegno "Promozioni Efficaci, le Nuove Frontiere del Volantino", realizzato in collaborazione con l’Università di Parma, parlano di un’ulteriore flessione dell’ 1,5% delle quantità acquistate alla quale corrisponderà un’erosione dell’1% in valore. Arretramento questo mai accaduto finora negli anni 2000, risultato di forze convergenti quali la pressione promozionale ancora crescente, il mix di punti vendita modificato a vantaggio di discount e negozi everyday low price e, forse, aumenti di listino più prudenti nello scaricare sulle famiglie gli aumenti dei prezzi delle materie prime. Ma, certo, la previsione di Nielsen è basata anche sulle risposte delle famiglie rilevate dall’Osservatorio Consumer Confidence. Nel quarto trimestre 2012, infatti, l’86% degli italiani dichiarava di aver modificato i propri comportamenti d’acquisto per risparmiare, più degli spagnoli (82%) degli inglesi (69%) dei francesi (68%) e, ovviamente, dei tedeschi (43%).

Se non bastasse l’analisi dei comportamenti dei consumatori a dare il senso della straordinarietà della situazione attuale, sarebbe interessante soffermarsi su quelli delle aziende, che da qualche tempo hanno modificato profondamente il mix degli investimenti di marketing, riducendo quelli di natura più strategica, e la comunicazione classica per prima (- 14,3% sul 2011 e solo il digitale con il segno più), a tutto vantaggio degli stimoli dell’ultimo ‘metro’, quello che decide se il prodotto passerà dallo scaffale al carrello.

Uno studio del Sole 24 Ore, basato su dati forniti dai centri media, ha rilevato che i 15 top spender nel 2012 hanno tagliato gli investimenti pubblicitari del 16,4%. Percentuale che supera il 20% per le tre aziende operanti nel comparto del largo consumo. Nel frattempo, secondo il Trade*Mis di Nielsen, la pressione promozionale nei punti di vendita è cresciuta ancora, con il 27,7% delle vendite realizzate grazie ai vantaggi offerti, in crescita di 1 punto sull’anno precedente.

Una timida schiarita nei cieli tempestosi del commercio nazionale la fornisce la rilevazione dell’indice globale di fiducia di Nielsen nel primo trimestre 2013. Quella degli italiani, in linea con un certo ottimismo generale, è cresciuta di 5 punti rispetto al periodo precedente. Ma, se non si può negare che la direzione è quella auspicata, inutile nascondersi che il livello assoluto rimane quanto mai critico, con un 44 punti che ci posiziona quart’ultimi tra i 58 paesi analizzati, davanti solo a Ungheria, Portogallo e Grecia e contro una media globale di 93 punti, anch’essa in crescita.

Se la distanza con molti paesi emergenti quali l’Indonesia, l’India o le Filippine è siderale, si deve sottolineare che la nostra fiducia è meno della metà anche rispetto a Nuova Zelanda, Australia, Stati Uniti e Germania. La strada da fare, perciò, è davvero tanta perché la gente ritrovi la ‘spensieratezza del passato’ nello spendere anche per il superfluo. E che si tratti di una sensazione generica di impotenza, o di una lucida consapevolezza della debolezza della nostra economia poco cambia.

Perché è ormai certo che la crisi finanziaria iniziata nel 2008 ha rappresentato solo il fattore scatenante che ha messo a nudo i limiti del Bel Paese e della sua capacità di competere su scala globale: massa critica e cultura delle aziende, rendite di posizione, diritti acquisiti da parte di potenti corporazioni, evasione fiscale, scarso senso del bene pubblico, eccetera eccetera.

Ma, al di là dell’evoluzione delle variabili economiche e politiche che influenzeranno lo scenario macroeconomico nel breve e medio termine, un quesito si pone d’obbligo per quanto riguarda il consumatore: anche a parità di condizioni, tornerà mai a comportarsi come in passato?

Sono molti i segnali che inducono a rispondere di no, che nulla sarà più come prima. Intanto gli italiani sono sempre più vecchi, gli ultrasessantacinquenni rappresentano già oltre il 20% della popolazione, nel 2021 saranno il 26%, nel 2050 si prevede addirittura il 35,9%. A questo fenomeno, già di per sé rilevante, se ne aggiunge un altro: un recente studio di TNS ha evidenziato che nei prossimi 5 anni quasi 4 milioni e mezzo di baby boomer (i nati tra il 1946 e il 1964, oltre 17 milioni in totale) entreranno a far parte del segmento degli over 65. Anziani, quindi, molto diversi dai loro nonni, cresciuti già nell’epoca dello sviluppo dei consumi di massa, con a disposizione quasi sempre un reddito fisso derivante dalla pensione e qualche risparmio da parte. Uomini e donne già con una certa predisposizione alle nuove tecnologie, come gli smartphone e i tablet, alla rete, così come ai social media. Secondo TNS, per esempio, il 17% degli utenti di Facebook in Italia sono boomer.

Tuttavia, come si sa, a una certa età cresce il bisogno di prodotti più specifici, sia sotto il profilo della dieta alimentare che della cura della persona. Le superfici self-service despecializzate saranno in grado di proporre assortimenti, ambientazioni e servizi integrativi adeguati, o abdicheranno a favore di farmacie, parafarmacie, profumerie e, magari, portali di e-commerce specializzati? Perché l’aspetto psicologico nel processo d’acquisto di certi prodotti e servizi non è da sottovalutare.

Amazon, per esempio, ha appena lanciato un portale specifico per gli ultracinquantenni, chiamato "50+ Active and Healthy living store" che all’offerta di prodotti e servizi dedicati ai ricchi baby boomer americani, abbina contenuti informativi, rubriche, commenti, presentazioni degli articoli in offerta. Uno spazio dedicato, esclusivo, caratterizzato per un target ben definito, che porterà una seria concorrenza ai distributori brick & mortar che non sapranno adeguare rapidamente l’offerta.

Ma anche le priorità dei segmenti più giovani stanno cambiando, e la crisi potrebbe aver favorito un’accelerazione di certi atteggiamenti. Sempre negli Stati Uniti pare che le nuove generazioni siano molto meno interessate alla mobilità verticale rispetto al passato, a tutto vantaggio della sicurezza e del benessere famigliare. Il che ha come conseguenza la rinuncia a tutta un’ampia gamma di simboli del successo, e anche un minor bisogno di realizzarsi attraverso la proprietà dei beni. Immediato l’impatto su mercati come quello dell’auto, che interessa sempre meno i giovani, i quali preferiscono il noleggio o i mezzi pubblici. Con ricadute su tutti i segmenti collegati. Pensiamo, anche a casa nostra, ai reparti dedicati ad accessori e manutenzione auto e moto negli ipermercati e nei negozi specializzati fai da te. In un ciclo economico negativo possono addirittura trarre vantaggio dalla necessità da parte di una porzione maggiore di pubblico di occuparsi in prima persona delle proprie vetture, evitando le officine e gli autolavaggi. Ma, nel momento della ripresa, quale sarà il loro mercato potenziale?

Negli Stati Uniti, così come in Italia, un’altra area toccata in modo pesante dalla recessione è stata quella della casa, che là ora si preferisce affittare piuttosto che acquistare, dopo le brutte esperienze vissute nel corso dell’ultimo decennio dai piccoli proprietari americani a seguito della bolla immobiliare, della svalutazione dei loro patrimoni e del costo dei mutui. A questo, poi, si aggiunge il fenomeno, sempre più comune anche da noi, del progressivo alzarsi dell’età in cui si lascia l’abitazione dei genitori, per conquistare la propria indipendenza o perché ci si sposa. Che si traduce in una flessione dell’andamento delle vendite spesso a due cifre nei comparti dell’arredamento, del tessile casa, degli elettrodomestici, dei prodotti per la pulizia. Per non parlare del mercato dell’infanzia, che ha reso le famiglie con bambini la ‘locomotiva’ delle vendite di super e iper. Non a caso, da sempre, le attività di direct marketing delle catene distributive americane si concentrano su due segmenti di famiglie dall’elevato potenziale di spesa: quelle che mettono su casa - o traslocano - e quelle con figli piccoli.

Nel comparto dell’abbigliamento, delle calzature e degli accessori, pure toccato in modo severo dalla crisi, invece, sono aziende come H&M, Zara, la giapponese Uniqlo e altre che si stanno affacciando solo ora ai mercati globali a proporre ai giovani la cultura della moda veloce, usa e getta, con le collezioni che si susseguono a ritmo frenetico, rendendo inutile, a fine stagione, riporre i capi nel guardaroba per l’anno successivo. Articoli dai prezzi estremamente contenuti, in linea con quelli delle bancarelle e una qualità percepita senz’altro superiore ai prodotti dal posizionamento incomprensibile offerti dagli ipermercati.

È possibile che siano proprio i settori ‘non food’ i primi a risentire positivamente della lieve ripresa dell’economia che, a detta di molti, ci sarà il prossimo anno, essendo quelli ai quali gli italiani, e non solo loro, hanno rinunciato prima e in modo più drastico?

Insomma, sono tanti gli interrogativi sul futuro prossimo delle aziende di produzione e distribuzione di prodotti di largo consumo, e non solo alimentari, che rischiano un processo irreversibile di banalizzazione, dopo anni di progressivo disinvestimento dalle attività di costruzione dell’immagine e del posizionamento del brand, con una comunicazione basata solo sulla convenienza e la conseguente e ormai consolidata abitudine da parte di molte famiglie di cambiare con indifferenza supermercati (38% secondo Nielsen) o marche nello stesso punto vendita (28%), in funzione delle migliori offerte disponibili.