01. I trend

Un altro anno anomalo per il largo consumo confezionato, prezzi e consumi hanno guidato le dinamiche del settore

La chiusura del 2022 aveva già evidenziato come alcune tendenze che avevano preso piede si sarebbero confermate nel corso del 2023. La corsa in salita dei prezzi, la relativa elasticità dei volumi che hanno caratterizzato la fine del 2022, hanno trovato, infatti, ampio spazio anche nel corso del 2023, influenzando profondamente le performance dei canali e del settore del largo consumo.

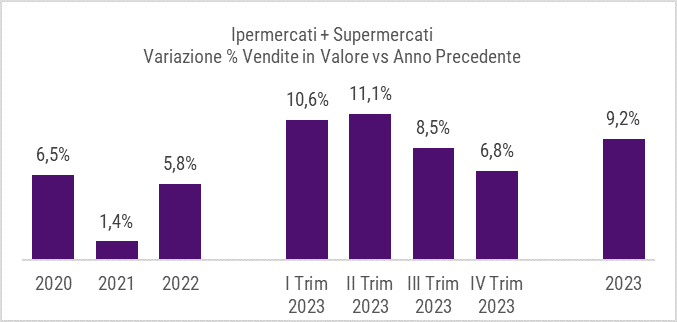

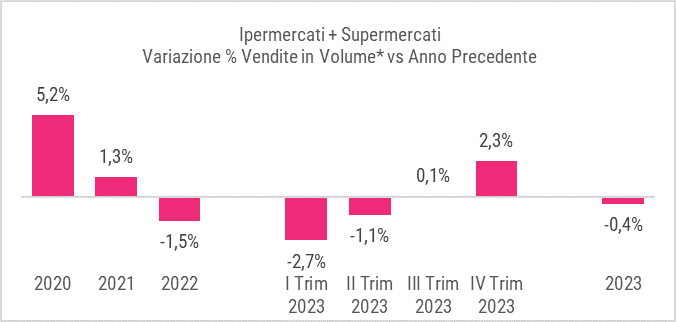

Analizzando i risultati di vendita del 2023 (Figura 1) emerge chiaramente come il settore del largo consumo confezionato sia stato fortemente condizionato e messo sotto pressione dal fenomeno inflazionistico, con conseguenti risvolti negativi sull’andamento delle performance delle vendite a volume, ovvero sui consumi reali. Se infatti, nel 2022 i consumi sono stati sostanzialmente stabili, nel 2023 si è registrata una flessione delle vendite a volume, anche se di entità più modesta rispetto a quanto non si prospettasse nella prima parte dell’anno. Possiamo infatti analizzare il 2023 andando ad interpretare i due volti che lo hanno contraddistinto.

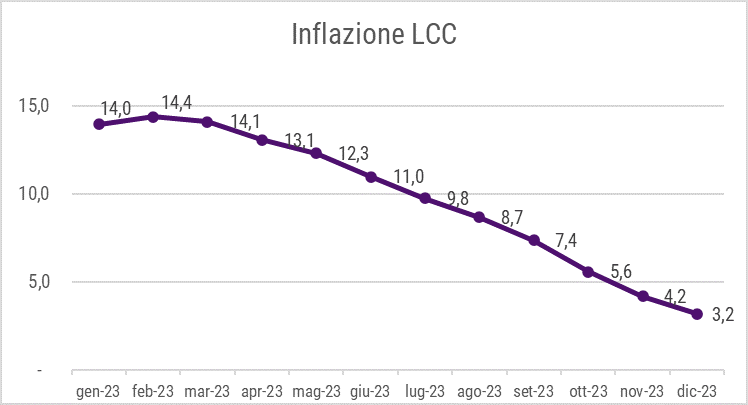

Il primo semestre è stato caratterizzato, infatti, da un’inflazione a doppia cifra (Figura 3 Osservatorio Inflazione – Indice di Fisher 13,2% nel primo semestre, e 11,0 % nel singolo mese di giugno 2023) ereditando le dinamiche di crescita dei prezzi che già avevano preso piede nel corso del 2022 e registrando una concomitante e significativa contrazione dei volumi di vendita.

Nella seconda parte dell’anno, invece, si è assistito ad un rallentamento dell’inflazione (che in parte si andava a confrontare con la crescita registrata nell’ultima parte del 2022) e ad una ripresa dei volumi di vendita che si sono riportati in terreno positivo (supportati anche da manovre anti inflazionistiche), contribuendo così a riassorbire i pesanti cali di inizio 2023.

Figura 1 - Variazione percentuale delle vendite in valore su anno precedente, in ipermercati e supermercatiFonte: Circana Liquid Data™. Ipermercati + Supermercati. Totale Largo Consumo Confezionato

Figura 1 - Variazione percentuale delle vendite in valore su anno precedente, in ipermercati e supermercatiFonte: Circana Liquid Data™. Ipermercati + Supermercati. Totale Largo Consumo Confezionato

Figura 2 - Variazione percentuale delle vendite in volume su anno precedente, in ipermercati e supermercatiFonte: Circana Liquid Data™. Ipermercati + Supermercati. Totale Largo Consumo Confezionato. Volume= Valori a Prezzi Costanti.

Figura 2 - Variazione percentuale delle vendite in volume su anno precedente, in ipermercati e supermercatiFonte: Circana Liquid Data™. Ipermercati + Supermercati. Totale Largo Consumo Confezionato. Volume= Valori a Prezzi Costanti.

Figura 3 – Osservatorio Inflazione LCC

Figura 3 – Osservatorio Inflazione LCC

Il presente studio si pone l’obiettivo di leggere e interpretare le evidenze quantitative del 2023 attraverso gli indicatori di performance dell’Out-of-Stock e del livello di servizio al consumatore nel punto di vendita.

Le analisi si fondano sui dati del Barometro OSA, report periodico condiviso con le aziende partecipanti al gruppo di lavoro Optimal shelf availability (OSA) attivo in GS1 Italy, in ambito ECR Italia e sviluppato in collaborazione con Circana (precedentemente IRI), con cui da oltre sei anni il sistema ha la possibilità di monitorare i livelli di servizio al consumatore e le metriche di On-Shelf-Availability e Vendite Perse con report mensili e settimanali.

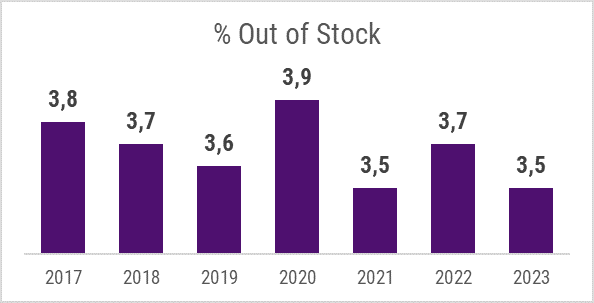

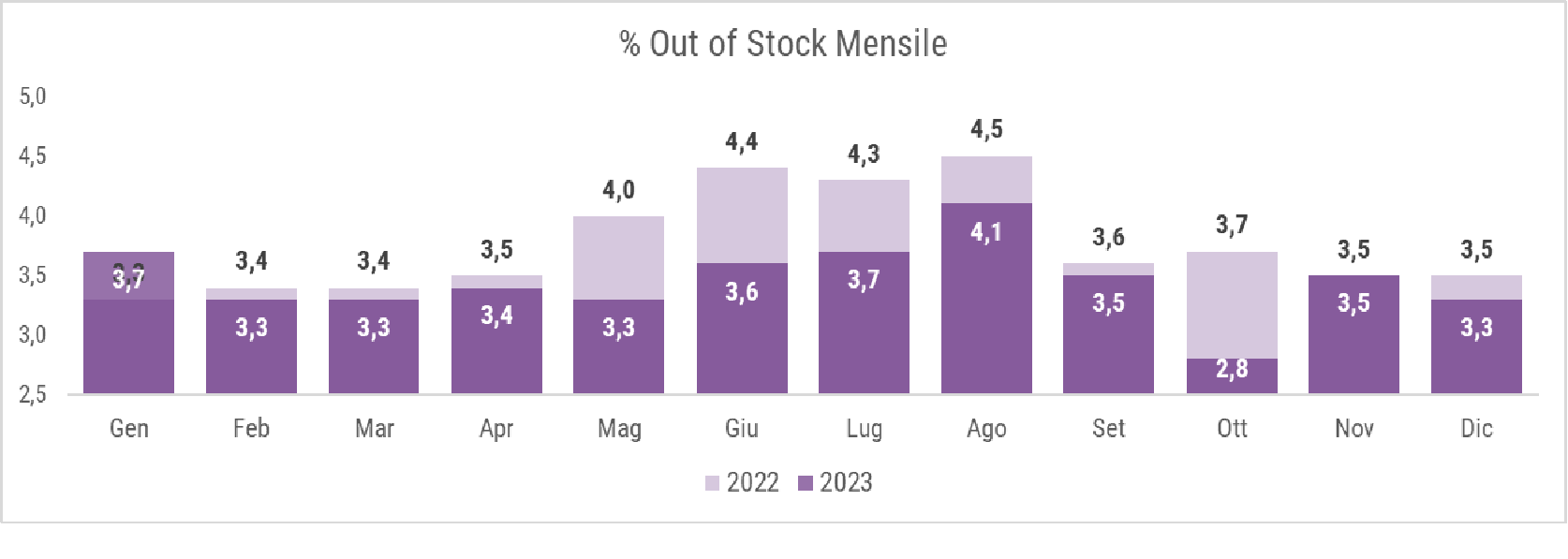

Nel 2023 si è tornati ad un profilo di maggior efficienza, registrando un netto miglioramento del livello di servizio complessivo del settore, con un valore di Out-of-Stock che ha raggiunto il minimo storico, consolidandosi al 3,5% e in diminuzione di 0,2 punti rispetto al 2022 (Figura 4).

Figura 4 – Variazione storica della percentuale di out-of-stockFonte: % Out Of Stock. “Barometro GS1 – Circana”. Dati giornalieri di Ipermercati e Supermercati. Totale Largo Consumo Confezionato

Figura 4 – Variazione storica della percentuale di out-of-stockFonte: % Out Of Stock. “Barometro GS1 – Circana”. Dati giornalieri di Ipermercati e Supermercati. Totale Largo Consumo Confezionato

Infatti, nel corso degli ultimi anni, il tasso di out-of-stock si è dimostrato sempre in miglioramento anno dopo anno se escludiamo i due anni anomali 2020 e 2022. Una traiettoria che dimostra la resilienza del largo consumo confezionato volto sempre più ad un miglioramento dell’efficienza a scaffale nonostante gli shock degli ultimi anni quali pandemia, guerre, scarsità di materie prime e fattori di rincaro prezzo.

Gli attori del settore continuano a porre particolare attenzione alla disponibilità del prodotto a scaffale. Tuttavia, in un contesto di crescente complessità delle reti di approvvigionamento globali, la filiera ha dovuto da una parte mantenere l’efficienza logistica acquisita e dimostrata dai valori degli anni precedenti, e dall’altra parte affrontare le continue sfide poste da fenomeni di sistema macroeconomici.

Difatti, se andiamo a dettagliare l’indicatore nei mesi 2022 e 2023 possiamo notare che, a partire da febbraio 2023, il tasso di out-of-stock è rimasto più contenuto rispetto ai corrispettivi periodi dell’anno precedente, frutto di un rientro dei fenomeni che avevano caratterizzato il 2022 e che erano stati scaricati direttamente sullo scaffale incidendo sul livello complessivo del settore (si veda, a titolo di esempio, la crisi dell’acqua gassata in estate per la poca disponibilità di CO2, il blocco di esportazioni dell’olio di girasole, i problemi di approvvigionamento del grano e più in generale dalle difficoltà di trasporto causati dalla guerra).

Il periodo estivo si conferma la fase dell’anno con la maggior incidenza di out-of-stock, un’estate che sconta il rientro di alcuni fenomeni dell’anno precedente, ma che nel 2023 è stata segnata da eventi climatici pesanti (si pensi alle alluvioni, grandinate fuori dal comune, venti anomali e improvvisi picchi di calore) che in certe aree hanno portato a conseguenze negative sulla logistica e soprattutto sulla filiera agroalimentare con ingenti perdite di raccolto.

Figura 5. Variazione mensile della percentuale di out-of-stock nel 2023Fonte: % Out Of Stock. “Barometro GS1 Italy – Circana”. Dati giornalieri di Ipermercati e Supermercati. Totale Largo Consumo Confezionato

Figura 5. Variazione mensile della percentuale di out-of-stock nel 2023Fonte: % Out Of Stock. “Barometro GS1 Italy – Circana”. Dati giornalieri di Ipermercati e Supermercati. Totale Largo Consumo Confezionato

Continua a leggere il dossier, vai al capitolo 02. L’analisi per canali di vendita e categorie merceologiche